单独计税和合并计税。

单独计税

居民个人取得全年一次性奖金,在2027年12月31日前,可以选择不并入当年综合所得,以全年一次性奖金收入除以12个月得到的数额,按照按月换算后的综合所得税率表(即月度税率表),确定适用税率和速算扣除数,单独计算纳税,计算公式为:应纳税额=全年一次性奖金收入×适用税率-速算扣除数。

小张年底取得奖金4.2万元,选择享受全年一次性奖金单独计税政策,在计算税款时,用42000元除以12个月得出3500元;从综合所得月度税率表中,查找3500元对应税率为10%,速算扣除数为210;用该笔奖金收入乘以税率,再减去速算扣除数,得到应纳税额,即42000×10%-210=3990元,小张的全年奖应纳税3990元。

需要注意的是,单独计税办法在一个纳税年度内只能使用一次,不同月份发放的奖金需按月办理扣缴申报,不能合并为全年一次性奖金。

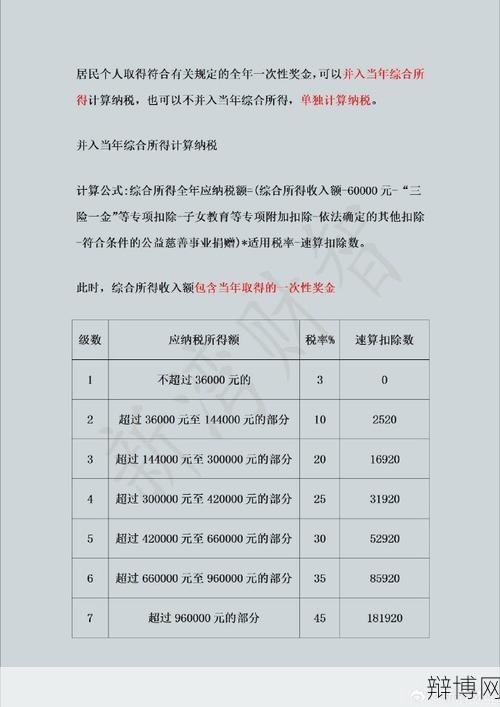

合并计税

居民个人取得全年一次性奖金,也可以选择并入当年综合所得计算纳税,这种方式需要将年终奖与当年的工资、薪金等综合所得合并计算应纳税额,计算公式为:应纳税额=[(累计收入-累计免税收入-累计减除费用-累计专项扣除-累计专项附加扣除-累计依法确定的其他扣除)×适用税率-速算扣除数]。

老李全年工资20万元,年底奖金2.4万元,假设可享受三险一金、赡养老人等扣除共4.4万元,若选择合并计税,则总的应纳税所得额为12万元,按照综合所得年度税率表,应纳税120000×10%-2520=9480元。

税收优惠政策

根据最新的政策,全年一次性奖金个税优惠政策将再延续四年至2027年12月31日,这意味着在此期间,居民个人可以选择上述两种计税方式中的任何一种。

对于年度综合所得收入不超过12万元且需要汇算清缴补税的,或者年度汇算清缴补税金额不超过400元的居民个人,可免于办理个人所得税综合所得汇算清缴。

年终奖的个人所得税计算方法较为灵活,纳税人可以根据自身情况选择最有利的计税方式,最新的税收优惠政策也为减轻纳税人负担提供了有力支持。